Aumann AG zur Bilanzvorlage 2018

11.04.2019 6:00

Nachdem Aumann gestern seine Bilanz für das Jahr 2018 vorgelegt hat, eine kleine Analyse der Zahlen.

Was macht Aumann?

Das ist erst mal gar nicht so einfach zu verstehen. Aumann wirbt damit, dass sie Spezialmaschinen mit Fokus auf E-Mobility herstellen. Das kann man hier im Video schön sehen was das für Maschinen sind: Video

Es werden also Automatisierungslösungen zur Asynchron- und Synchronmotorherstellung verkauft. Es werden keine Motoren designed oder selbst hergestellt. Dazu kommen Montagelösungen für Batterien. Jedes Elektroauto brauch einen E-Motor mit Kupfer- oder Aluminiumwicklung und somit hängen Aumann und Wettbewerber bei jedem Fahrzeug in der Wertschöpfungskette.

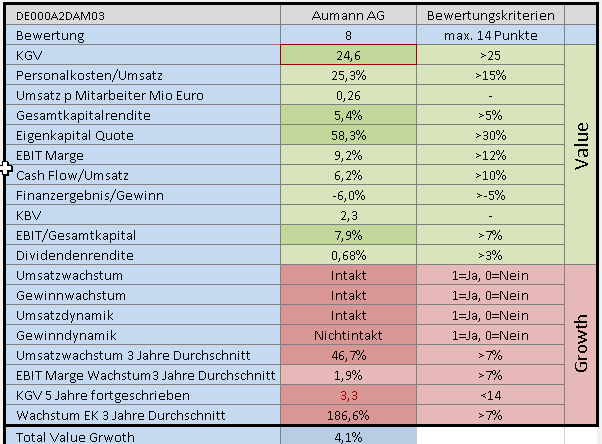

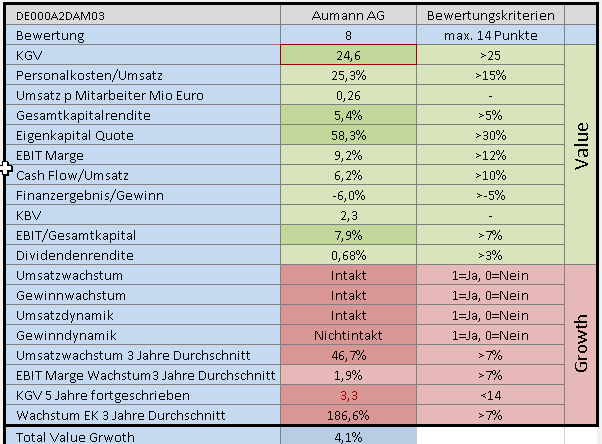

KGV

Schaut man sich die Bewertung übers KGV an ist Aumann erst mal recht teuer bewertet mit 25. Der Mittelwert im Automobilzulieferersegment (ich hab mal Grammer, Betrandt, Conti, Hell, Micheline, Valeo, Progresswerke, Faurecia genommen) liegt bei 12,5. Hier wird also schon ein deutliches Premium auf die Zukunftstechnologie und sicher auch das Wachstum eingepreist.

Personalkosten

Die Personalkosten sind im gleichen Bereich wie die des Wettbewerbs bei 25% des Umsatzes. Aumann macht aber einen deutlich höheren Umsatz pro Mitarbeiter, was zeigt, dass Aumann mehr qualifizierte Mitarbeiter für seine komplexen Produkte beschäftigt

Finanzen

Mit einer Eigenkapitalquote von 58% ist Aumann super solide aufgestellt, 6,2% Cashflow ist sehr gut und auch die Schuldenlast von 6% des Gewinns ist sehr gering. 1,3 Mio musste Aumann an Zinsen bezahlen 2018.

Rentabilität

Die Gesamtkapitalrendite beträgt 5,4% und die EBIT Marge 9,2%. Die EBIT Marge der Zulieferer liegt bei 6,2%, Aumann kann also ein gutes Premium auf seine Technologien verlangen.

Wachstum

Das Wachstum isst weiter intakt, Umsatz und Gewinn konnten 2018 stark ausgebaut werden. Für 2019 erwartet Aumann den Umsatz und Gewinn leicht steigern zu können. Klar ist auch, dass die Wachstumsraten der letzten Jahre nicht mehr erreicht werden können.

Es wird eine kleine Dividende von 20 Cent gezahlt.

In meiner eigenen internen Bewertung kommt Aumann auf 8 Punkte, der Durchschnitt der Zulieferer liegt bei 5,3.

Zusammenfassung

Aumann ist mit seinen Produktionsanlagen gut aufgestellt. Die Bilanz ist sehr solide und die Wachstumsstory ist intakt. Die EBIT Marge ist sehr gut und konnte sogar noch ausgebaut werden in den letzten Jahren. Die generelle Unsicherheit der Automobilindustrie gilt auch für Aumann und sehr viel hängt davon ab wie schnell die Elektromobilität ausgebaut wird.